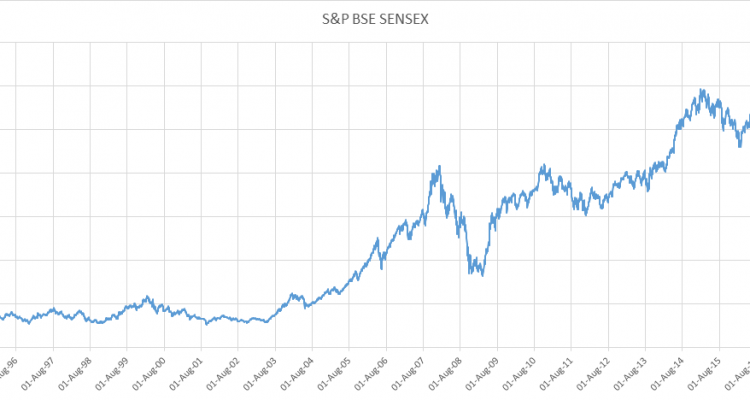

এসে গেল আরও একটা নতুন বছর। গত একবছরে কতটা এগোতে পারলেন? গুছিয়ে নেওয়ার কাজটা সেই কবে থেকে করবেন ভাবছেন! কিন্তু হয়ে উঠল কি? চিন্তা নেই! নতুন একটা লাইন টেনে জীবনটা আজ থেকেই বেশ গুছিয়ে শুরু করুন। নতুন খাতা, হালখাতার প্রয়োজন নেই। হাতের মুঠোয় মোবাইলই আপনার জীবনকে গুছিয়ে নিতে সাহায্য করবে। ব্যাঙ্কের অ্যাপ থেকে গত এপ্রিল থেকে মার্চ – কত খরচ হল দেখে নিন। সহজেই পেয়ে যাবেন। যদি ইচ্ছা হয়, তলিয়ে দেখুন, মাসের সাধারণ খরচ কত হল, ছেলেমেয়ের জন্য নিয়মিত খরচ কত, বছরে বিশেষ বিশেষ সময়ে কত খরচ করেছেন। আলাদা করে শুধু দেখে নিন, নিয়মিত বিনিয়োগের খাতায় কত গেছে। যেমন, মাসিক …

নতুন বছরে শুরু হোক লক্ষ্য স্থির করে বিনিয়োগ